万博manbext体育官网app(中国)官方网站淌若仅从港股通角度来看-万博manbext体育官网(中国)官方网站登录入口

(原标题:买不了港股若何办?AH搬砖套利若何玩?一个AH溢价率万博manbext体育官网app(中国)官方网站,王人能给你谜底!)

最近有读者三大灵魂提问:1.AH合理溢价率应该是几许?2.莫得港股通和港股账户若何办?3.AH搬砖套利若何玩?接下来,本文将给出谜底!

表面视角:AH合理溢价率应该是几许?国内股市AH股并存,一直王人是无法避让的问题。探究到AH股的流动性无法准确量化,是以只可从不错量化的股息税角度进行分析,这么才略好像知说念AH股的合理溢价率究竟是几许。以港股通为例,现在AH股的最大诀别等于股息税的程序不同。A股对投资者相比友好,只有执股逾越1年,股息税等于0%。H股对投资者不太友好,不管执股的时辰吵嘴,股息税王人高达20%。

例如来说,假定你有100元,X是A股股价,股息税是0%。Y是H股股价,股息税是20%。不管是A股如故H股,每股股息王人是1元。淌若投资者收到的税后股息必须额外,那么X与Y的比值应该是几许?在这里,不错列出一个省略的二元一次方程式:(100/X)*1=(100/Y)*0.8。省略计算可得:X/Y=1.25。这就意味着,淌若仅从港股通角度来看,AH的合理溢价率应该是125%。

不外话又说追思,个东说念主开立的港股账户,天然转账繁琐,但股息税却可从20%缩短为10%。此种情况下,AH股的合理溢价率就应该是1/0.9=111.11%。要而论之,AH股的合理溢价率就应该在111.11%~125%之间。

值得注见解是,最近几年的东说念主民币/港币汇率,也一样是在1.11~1.25之间波动。是以投资H股时,笔者追求的等于无极正确。频频不探究货币单元,而是AH股的股价数值额外即为合理。以好意思的集团为例,淌若A股的及时报价为74元东说念主民币,那么H股的合理股价就应为74港元。H股明显高于74港元,就搬砖去A股,反之就搬砖去H股。

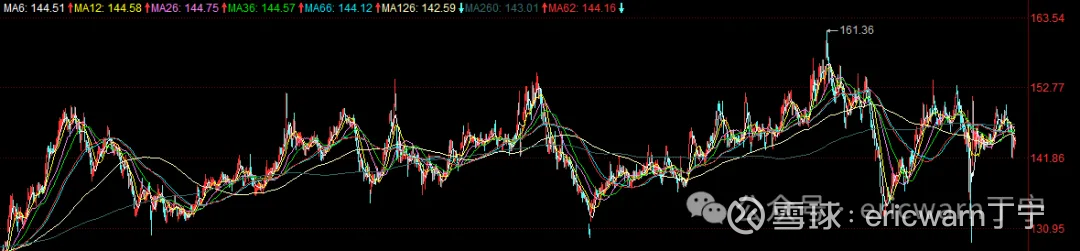

浩繁情况下,表面是煞白的,践诺是冷凌弃的。前文无比正确的表面数据(111.11%~125%之间),在“恒生AH股溢价指数”眼前依然被啪啪打脸许多年了。以最近几年为例,恒生AH股溢价指数的区间波动界限好像是130~150之间。是以说,逾越125的溢价部分,均可被看作是A股的流动性溢价。也等于说,在AH股溢价率合座达到130%时,就应该主作念A股。在AH股溢价率合座达到150%时,就应该主作念H股。

不外话又说追思,限定这种东西一直王人有被糟蹋的风险。本年齿首的技艺,AH溢价率就曾俄顷突破过160。这就意味着,不管是主作念A股如故主作念H股,王人应该适度诊疗,因为限定是被用来糟蹋的。

尊重践诺:买不了港股其实也可变通!恒生AH股溢价指数告诉咱们:由于A股的流动性存在溢价,是以溢价率在130%~150%之间均属往时。关于买不了港股的投资者,只有AH溢价率不太过分,也可探究A股。取值中位数的话,那等于溢价率不逾越140%的股票,王人可弃H选A!具体来说,其实等于AH股溢价排名榜第一页的这26只AH股票。客不雅来看,这26只买A以致要比买H更香!

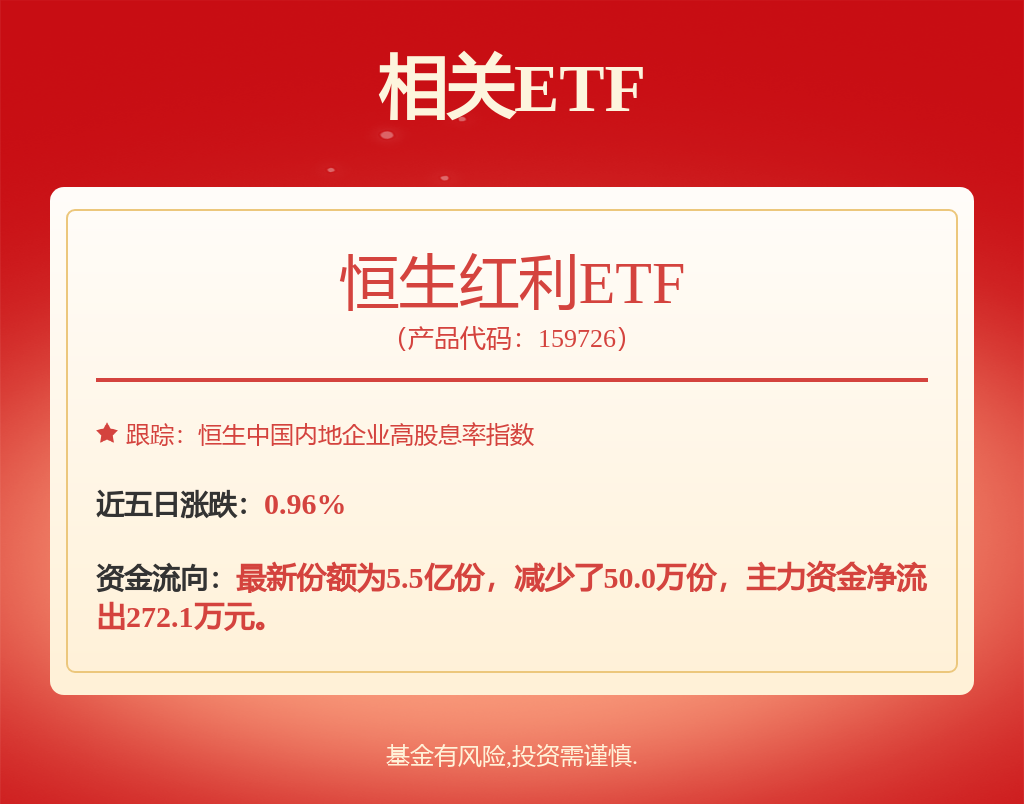

除此除外,淌若仅看好港股的特定行业而不是特定股票就更省略了。比如说香港证券这个ETF,便不错替代大浩繁港股上市的证券股,往来用度还更低。

高端玩法:中国海油的搬砖减税套利!淌若不看恒生AH股溢价指数,而是看回到个股,AH溢价率的波动就更大了。以笔者重仓的中国海油为例,历史最高113.2%、历史最低55.33%、近一年平均75.20%、现值65.43%。历史最高的阿谁数据,是中国海油A股刚上市创造的,那时的股价很妖,没啥参考真谛,是以笔者主要会用另外三个数据作念作念著作。

当AH溢价率靠拢历史最低时(55.33%),笔者会搬砖部分H股仓位到A股,淌若刚好赶上分成季,还可将部分仓位的股息税从28%降至10%。

当AH溢价率靠拢近一年平均时(75.2%),笔者会搬砖部分A股仓位回到H股。这么一来一趟,便可顺利完成部分仓位的搬砖套利,吃到了一个小差价。

看到这里,有些读者可能会问,为啥不全仓搬砖呢?因为限定这种东西一直王人有被糟蹋的风险,是以如故严防为宜。

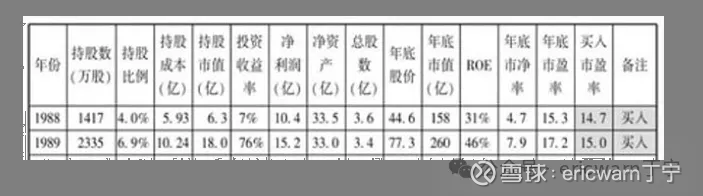

若何卖出:AH王人有的,H高估一并卖出A!终末要说的是,为了学习巴菲特,笔者发明了一个叫作“市赚率”的估值参数。其公式为:市赚率=市盈率/净财富收益率(PR=PE/ROE)。探究到ROE是个百分数,是以市赚率的信得过公式其实是:PR=PE/ROE/100。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓厚味可乐。1988年的市赚率估值为0.474PR,1989年的市赚率估值为0.326PR。两年平均下来,刚好等于0.4PR。相配刚巧的是,从那时起,用“40好意思分买入1好意思元”就成了巴菲特的表面禅,是以市赚率很可能等于巴菲特的投资私密。

探究到PE=PB/ROE这个数学掂量,是以市赚率还可推导出第二公式:PR=PB/ROE/ROE/100。在投资周期股时,不错把现值PB和多年ROE平均值代入到第二公式,从而计算出周期股无极正确的市赚率估值。

2002年和2003年,巴菲特建仓中国石油H股,两年平均的买入估值低于0.4PR。2007年,巴菲特又在0.8PR~1.0PR清仓了中国石油H股,终明晰4年8倍的投资神迹。那时的中国石油A股尚未上市,淌若上市了若何办?那就以H为标杆,H高估之后,随着巴菲特一并卖出A即可!

$好意思的集团(SZ000333)$ $中国海洋石油(00883)$ $香港证券ETF(SH513090)$

@当天话题 @闭嘴吧超超 @博士王神经 @曹国公李景隆 @心直口快的勇敢 @陆冲河

市赚率估值银行股:网页赞成

市赚率估值周期股:网页赞成

市赚率估值逆境回转股:网页赞成

市赚率搪塞ROE虚高:网页赞成

市赚率的5大隐形参数:网页赞成

万博manbext体育官网app(中国)官方网站

万博manbext体育官网app(中国)官方网站